Jak się rozwijać?

Rys. 11. Jak często kupujesz podzespoły - większość pytanych kontaktuje się z dystrybutorami częściej niż raz na miesiąc

Naturalny rozwój rynku dystrybucyjnego postępuje poprzez zwiększanie liczby reprezentowanych producentów. Firmy dążą do tego, aby w danej dziedzinie, w której się specjalizują, mieć możliwie kompleksowe portfolio produktów pozwalające dobierać im rozwiązania najbardziej optymalne do danej aplikacji lub potrzeb klienta.

Najlepiej widać to w przypadku firm sprzedających mikrokontrolery, które starają się, aby poza nimi mieć jeszcze całe ich otoczenie, jak wyświetlacze, układy komunikacyjne itp. Dzięki temu rosną szanse na to, aby sprzedać nie tylko sam taki mikrokontroler, ale także droższe elementy. Z uwagi na wahania koniunktury dystrybucja często łączy w ramach jednej firmy kilka w miarę odległych pionów biznesowych.

Przykładem może tu być firma Eltron, sprzedająca podzespoły elektroniczne, komponenty automatyki i energoelektroniki. Taka dywersyfikacja rynków niewątpliwie łagodzi okresowe wahania popytu i sprzyja szybszemu rozwojowi biznesu. Nie zawsze ma ona charakter tak szeroki jak w wymienionym przykładzie, często elementy półprzewodnikowe łączone są z pasywnymi, złączami, modułami, tak działa na przykład firma Contrans TI.

Dla rozwoju ważne są nowe otwarcia, których najlepszym przykładem mogą być diody LED do celów oświetleniowych. Rynek tych produktów rozwija się bardzo dynamicznie i ci dystrybutorzy, którzy dostatecznie wcześnie nawiązali współpracę z renomowanymi producentami (np. Maritex z Cree), istotnie wzmocnili swoją pozycję. Podobnie wcześniej było z komunikacją M2M, która też dla kilku firm stała się ważną specjalizacją.

LED-y trafiają się w branży rzadko

Próby zagospodarowania pojawiających się nowych otwarć podejmowane są przez cały czas, niemniej takie znaczące sukcesy, dostępne dla wielu dostawców, pojawiają się rzadziej niż raz na pięć lat. Wiele innych nie ma takiego oddziaływania na rynek jak fotowoltaika, jest dostępna w ograniczonym zakresie lub jej tempo rozwoju nie jest dynamiczne (smart metering).

Popularnym kierunkiem rozwoju w ostatnich latach była także automatyka, a dokładniej standardowe komponenty automatyki, takie jak sterowniki, sprzęt sieciowy i komunikacyjny, napędy silników, komputery, regulatory, czujniki, wyłączniki i podobne. Produkty te są tematycznie na tyle bliskie elektroniki, że stały się cennym uzupełnieniem ofert wielu dystrybutorów.

Marże handlowe na takich komponentach są zwykle wyższe od niskich zysków dla podzespołów elektronicznych, przez co od strony biznesowej to jest dobry krok. Firmy elektroniczne często wprowadzały też na rynek tańsze marki wytwarzane przez firmy tajwańskie, poszerzając rynek. Takie działania zawsze są dobrze przyjmowane i akceptowane.

Rozwój w tym kierunku opiera się w największym stopniu na tym, że rynek automatyki w naturalny sposób rośnie oraz w niewielkiej części na przejęciu niektórych zleceń od dużych wyspecjalizowanych dostawców automatyki. Ta druga część widoczna jest najbardziej w produktach takich jak komputery przemysłowe i osprzęt sieciowy, w których udział firm dalekowschodnich w ostatnich pięciu latach znacznie się zwiększył.

Wolno idzie też rozwój na rynkach zagranicznych. Bardzo niewiele firm dystrybucyjnych rozszerza z czasem swój biznes na okolice Polski, a te, które się zdecydowały na taki krok też są dość ostrożne pod względem tempa ekspansji (Microdis, Dacpol, TME). Powodem są umowy z producentami, które ograniczają autoryzację sprzedaży do naszego kraju, a rynek krajowy jest stosunkowo duży i cały czas daje szansę rozwoju.

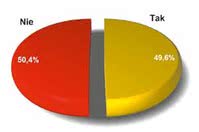

Rys. 13. Czy jesteś zainteresowany usługami dodatkowymi do handlu podzespołami - w odpowiedziach brakuje rozstrzygnięcia

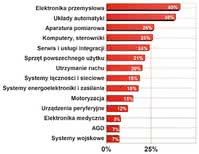

Obsługa rynków zagranicznych wcale nie jest łatwa, a korzyści nie są gwarantowane. Oczywiście wymienione zjawiska kształtujące rozwój rynku dystrybucji nie są jedyne, raczej zaliczają się do zmian strategicznych i zjawisk o charakterze długofalowym. Rysunek 3 ilustruje omawiany proces dokładniej. Pokazane tam zostały najczęściej pojawiające się w ankietach opinie na temat planów na kolejne lata.

Poza omówionymi czynnikami zauważyć trzeba chęć rozbudowy serwisu internetowego oraz plany otwarcia oddziałów regionalnych. Nie są to zaskakujące informacje, bo wystarczy poświęcić pół godziny na odwiedziny na stronach dystrybutorów, aby przekonać się, że wiele witryn jest na żenująco niskim poziomie, z nowościami nieaktualizowanymi od lat i nieprzystającymi do współczesnych warunków.

Z jednej strony branża chciałaby z uwagi na koszty przenieść jak największą część biznesu do Internetu, z drugiej nie potrafi dbać o serwisy i zaangażowania starcza jej na to, aby raz na pięć lat zlecić jakąś mniej lub bardziej przemyślaną przebudowę.

Opinie na temat większego zaangażowania w Internet słychać w branży dość często, ale słuchając rynku w szerszej skali, a więc możliwie wszystkich firm oraz klientów kupujących podzespoły, ma się wątpliwości, czy takie silne postawienie na ten kanał komunikacji jest sensowne.

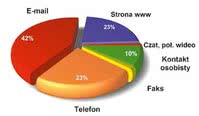

Zgodnie z opiniami specjalistów rynku dystrybucji, pokazanymi na rysunku 4, za preferowany kontakt uznany został przede wszystkim kontakt osobisty, na kolejnej pozycji znalazł się kontakt zdalny przez telefon i Internet, ale słabe notowanie sklepu internetowego, czyli miejsca z samoobsługą, przekonuje, że cudownych rozwiązań umożliwiających sprzedaż bez wysiłku i marketingu nie ma i pewnie nie będzie.

Polska jako małe Chiny

Rys. 14. Jak często trafiasz na fałszywe komponenty - 39% pytanych zna ten problem z praktyki zawodowej

Krajowy rynek dystrybucyjny stosunkowo szybko się rozwija i mimo trudnych czasów w gospodarce nie widać, aby sprzedawcy borykali się z problemami. W ostatnich pięciu latach byliśmy świadkami wchodzenia na nasz rynek wyspecjalizowanych dostawców niemieckich, takich jak Glyn lub Scantec oraz globalnych firm, takich jak Farnell i RS Components.

To skutek pośredni tego, że w Polsce pojawiają się nowe inwestycje zagraniczne, a wiele firm krajowych współpracuje z partnerami zagranicznymi, pełniąc dla nich funkcję outsourcingową. Rejon Europy Wschodniej jest też dzisiaj popularnym i modnym miejscem inwestycyjnym, co zawsze przekłada się na zainteresowanie elektroniką.

W powszechnej i zapewne uzasadnionej opinii Polska jest krajem, gdzie istnieje stosunkowo wysoki poziom myśli inżynierskiej i kompetencji technicznych oraz miejscem, gdzie koszty pracy nie są jeszcze tak wysokie jak w gospodarkach rozwiniętych. Potwierdza to cały czas funkcjonujący trend przenoszenia do nas produkcji.

W ślad za tą działalnością idzie zapotrzebowanie na podzespoły i zainteresowanie wejściem na nasz rynek kolejnych firm. Wielu specjalistów mówi, że jesteśmy "małymi Chinami", gdyż naszą krajową specjalnością stały się usługi produkcji kontraktowej. To prawda, że liczba firm tego typu obecnych na rynku jest spora i przedsiębiorstwa te nie cierpią na brak zleceń.

W ślad za tą działalnością idzie zapotrzebowanie na podzespoły i zainteresowanie wejściem na nasz rynek kolejnych firm. Wielu specjalistów mówi, że jesteśmy "małymi Chinami", gdyż naszą krajową specjalnością stały się usługi produkcji kontraktowej. To prawda, że liczba firm tego typu obecnych na rynku jest spora i przedsiębiorstwa te nie cierpią na brak zleceń.

Co więcej, w ostatnich dwóch latach widać wyraźny trend powrotu produkcji z Dalekiego Wschodu do fabryk macierzystych lub przenoszenie ich bliżej, właśnie do Polski. Wynika to z rosnących kosztów produkcji w Chinach i tego, że kryzys na rynku skrócił serie produkcyjne.

Na skutek tego niektórzy producenci przenoszą produkcję z powrotem, bo zysk finansowy przy wytwarzaniu krótszych serii i bardziej złożonych produktów jest minimalny lub nie ma go wcale. Pojawiające się powroty sygnalizują krajowe firmy kontraktowe.

Nie jest to oczywiście jakiś masowy ruch, ale dla specjalistów widoczny i można powiedzieć, że będzie on kształtował relacje na rynku w kolejnych latach. Dla rynku podzespołów to dobra wiadomość.

Dystrybucja podzespołów od strony wyników

Skoro podzespoły elektroniczne trafiają do wszystkich branż techniki i są podstawą wszystkich innowacji w technice, wzrost ich sprzedaży zawsze jest nieco wyższy niż średnia dla rynku. Gdy na rynku jest dobrze, sprzedaż komponentów zwykle idzie znakomicie, gdy w gospodarce jest dekoniunktura, w omawianej branży wzrosty zwykle maleją do zera.

Oczywiście takie zjawiska dotyczą średniej - wiadomo, że w konkretnych sytuacjach i firmach może być inaczej, bo często za wynik odpowiadają pojedyncze kontrakty. Zwłaszcza gdy wzrost oscyluje wokół zera, pojedyncza większa sprzedaż lub utrata kontraktu może pchnąć wynik finansowy pod lub nad kreskę.

W rzeczywistości wygląda to tak jak na rysunku 5, gdzie zilustrowane zostały wzrosty i spadki obrotów dla firm dystrybucyjnych w latach 2009-2011. Najlepszy dla branży był rok 2010, kiedy to wszyscy notowali wzrost, a wiele firm nawet procentowo duży. Ale trudno uznać, że kolejny rok był lepszy, przeciwnie, widać symptomy pogarszającej się koniunktury.

Wzrosty sprzedaży rok do roku maleją, ale zgodnie z tym co powiedziano wcześniej i tak są duże. Obroty firm dystrybucyjnych zależą oczywiście od wielkości firmy, ale zgodnie z rysunku 6 najwięcej dostawców ma je w przedziale od 5 do 50 mln zł rocznie.

Sprzedaż powyżej 100 mln to już domena największych firm, takich, które zaopatrują duże firmy kontraktowe i największych producentów elektroniki w Polsce. Jak na warunki krajowe, pokazane na wykresie liczby są relatywnie duże i dowodzą, że branża dystrybucyjna to spory biznes.

Arkadiusz KamińskiMaritex

Zdajemy sobie sprawę z rosnącej i silnej konkurencji, jej możliwości i potencjału. Skupiamy się jednak na oczekiwaniach klientów, dlatego staramy się, aby nasza oferta była możliwie maksymalnie skierowana dla każdej grupy odbiorców. Nie da się jednak ukryć, że priorytetem są firmy produkcyjne, które coraz częściej decydują się na powierzenie całościowej kompletacji elementów, dzięki czemu klient ma komfort działania. Dla nas jest to z kolei okazja do nawiązania współpracy z producentami elementów. W przyszłym roku zamierzamy uruchomić nową stronę internetową, która ma uwzględnić funkcjonalności proponowane przez klientów, a które są dla nich wygodnymi narzędziami umożliwiającymi złożenie zamówienia. Z myślą o konstruktorach zamierzamy rozbudować stronę o wiele dodatkowych informacji technicznych, kart katalogowych itp. |