Co się liczy w usługach EMS?

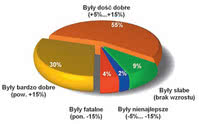

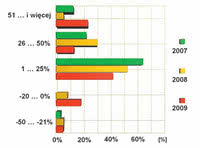

Rys. 7. Zestawienie wzrostów i spadków obrotów zanotowanych w latach 2007–2009 przez krajowe firmy kontraktowe

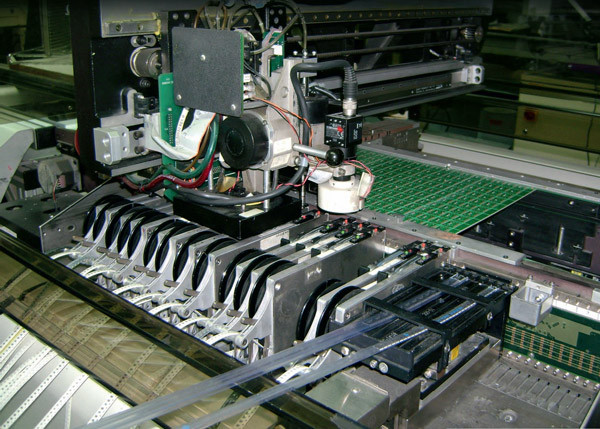

Skoro producenci kontraktowi chcą oferować klientom kompleksowe usługi produkcyjne w zakresie elektroniki, to warto przez chwilę zastanowić się, które etapy produkcji elektroniki są bardziej, a które mniej oczekiwane przez klientów w ramach outsourcingu. Próbą odpowiedzi na to pytanie może być rysunek 3, gdzie pokazano zestawienie najpopularniejszych usług świadczonych przez krajowe firmy EMS. Naturalnie pierwsze dwie pozycje należą do montażu SMT i THT, ale bardzo wysokie notowania zaopatrzenia w podzespoły lub usług projektowych pokazują, gdzie leżą przyczyny łączenia działalności dystrybucyjnej i kontraktowej.

Z obserwacji specjalistów z firmy Elhurt wynika, że koszt produkcji urządzenia w około 80% jest zdeterminowany przez ceny elementów elektronicznych. Komasacja zadań pozwala więc sporo zaoszczędzić poprzez wybór adekwatnych podzespołów. Z kolei dobry projekt pozwala minimalizować udział elementów przewlekanych i zapewnić łatwość technologiczną w produkcji. Nic więc dziwnego, że wsparcie w tym obszarze jest tak oczekiwane przez odbiorców.

Rysunek 4 to z kolei próba spojrzenia na usługi EMS od strony poszczególnych czynników biznesowych składających się na ofertę. Na pierwszym miejscu w hierarchii ważności znalazła się cena, ale tuż zaraz za nią termin wykonania i jakość procesu, czyli wielka trójka selekcji ofert. Kolejne czynniki też nie wydają się zaskakujące, niemniej słaba pozycja "elastyczności" oraz marki i renomy producenta pośrednio mogą sugerować, że producenci elektroniki nie tylko wiedzą, czego chcą od firm kontraktowych, ale też bez wahania zmieniają partnerów.

Koniunktura i obroty

Obroty krajowych firm kontraktowych, podobnie jak wszystkich innych, to temat niełatwy do zbadania, często uważany za dane tajne i tak samo cenne jak kod źródłowy do mikrokontrolera. Niemniej duża liczba ankiet otrzymanych do tego opracowania pozwoliła tym razem przygotować zestawienie statystyczne obrazujące kształtowanie się obrotów krajowych firm EMS (rys. 5). Zestawienie nie uwzględnia firm zagranicznych obecnych w Polsce, jak na przykład Flextronicsa, gdyż po pierwsze takich danych nie otrzymaliśmy, a po drugie byłyby one trudne do wyodrębnienia w zakresie dotyczącym naszego rynku.

Sprzedaż połowy krajowych firm EMS zawiera się pomiędzy 1 a 10 mln zł, natomiast 28%, czyli mniej więcej co trzecie przedsiębiorstwo sprzedaje w roku usługi za mniej niż 1 mln. Oczywiście w wartościach bezwzględnych takich małych firm wydaje się dużo, ale wiadomo, że nie w każdym przypadku biznes kontraktowy jest jedynym źródłem dochodów. Z kolei liczba dużych firm, a więc takich, których sprzedaż roczna przekracza 50 mln zł, to zaledwie 6%.

To niewiele i te rozbieżności pomiędzy dużą liczbą małych firm i niewielką dużych mogą sugerować, że w kolejnych latach może dojść do przejęć. Na razie rosnący rynek daje szanse utrzymania się praktycznie wszystkim, ale nie znaczy to, że za 3-5 lat ci, którzy nie wytrzymają tempa i nie będą w stanie zrealizować koniecznych inwestycji, nie wypadną z biznesu. Do tej pory inwestycje na rynku kontraktowym bazowały na funduszach unijnych.

Niestety dostępność tych środków pomocowych niedługo się skończy i sięganie po nowe technologie może być trudniejsze niż do tej pory. Biorąc pod uwagę tempo wchodzenia nowości na rynek, zmiany takie mogą mieć właśnie 3-5 letni horyzont. Dane na temat wielkości obrotów dobrze jest skorelować z tym, jak wielkie znaczenie dla biznesu mają usługi kontraktowe. Dzięki temu można lepiej ocenić ich znaczenie na rynku i stopnień rozproszenia branży.

Zgodnie z danymi pokazanymi na rysunku 6, dla 38% firm biorących udział w tym zestawieniu usługi kontaktowe stanowią główną oś aktywności w biznesie i specjalizację. Dla reszty, a więc dla około 6 na 10 firm, omawiana działalność uzupełnia, w większym lub mniejszym stopniu, inną działalność. Tyle samo, ile mamy w kraju specjalizowanych dostawców usług kontraktowych, tyle jest też firm, dla których montaż to drobna, co najwyżej kilkunastoprocentowa pozycja w bilansie. Oznacza to, że krajowa branża może być postrzegana jako rozproszona.

Warto jeszcze przyjrzeć się temu, co działo się w omawianym biznesie w ostatnich latach. Wiadomo, że na rynku był kryzys i ostatnie miesiące nie były zbyt udane, jednak rzeczywista skala spadków rzadko trafia do informacji publicznej. Dlatego na rysunku 7 pokazujemy dane na temat wzrostów i spadków obrotów w latach 2007-2009, które zebrane zostały w redakcyjnych ankietach. Dane nie pozwalają na twierdzenie, że 2009 rok był okresem załamania, nie widać też w tym okresie gwałtownego pogorszenia koniunktury.

Spadki sprzedaży, niekiedy nawet głębokie i sięgające 50%, dotyczyły niewielkiej grupy przedsiębiorców, mniej więcej 5% ogółu uczestników tego zestawienia, niemniej w 2009 roku co piąta firma zanotowała niewielkie pogorszenie nieprzekraczające 20%. Spadki nie pojawiły się jednak nagle, bo z wykresu widać, że osłabienie koniunktury było stopniowe.

Stan obecny

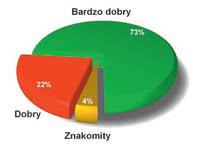

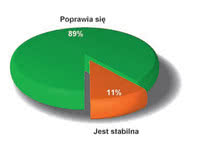

Aktualny popyt na usługi outsourcingu w elektronice przez ogromną większość ankietowanych został oceniony jako bardzo dobry, a chwilami nawet znakomity (rys. 8). Co więcej, firmy sygnalizują, że sytuacja na rynku kontraktowym przez cały czas się poprawia, ewentualnie jest stabilna (rys. 9), co może świadczyć, że rynek odbija się po słabym 2009 roku i firmy z optymizmem patrzą na kolejne miesiące, oczekując wybicia w kierunku tego co obserwowaliśmy na przełomie 2007-2008.

Czy takie oczekiwania nie wydają się przesadzone? Weryfikacją i podbudową do takiej oceny mogą być wyniki działalności obserwowane w pierwszych trzech kwartałach tego roku, jakie pokazane zostały na rysunku 10. Dla nieco ponad połowy firm kontraktowych miesiące te okazały się dość dobre, zapewniając kilkunastoprocentowy wzrost obrotów. Co więcej, zdaniem aż 30% głosujących wyniki w tym okresie były nawet bardzo dobre.

Te dobre oceny zdecydowanie zdominowały złe i słabe oceny, co potwierdza informacje z rysunków 8 i 9 i pozwala przypuszczać, że opisane pozytywne oczekiwania co do tempa rozwoju rynku oraz skali odbicia mogą się okazać bardzo prawdopodobne.

Firmy kontraktowe - dostawcy usług

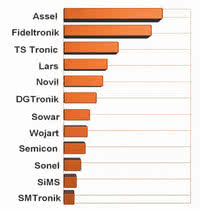

Rys. 11. Hipotetyczna pierwsza dwunastka krajowych dostawców usług EMS i ich udziałów w rynku, bez firm międzynarodowych oraz dystrybutorów podzespołów, którzy oferują także usługi montażu

Branżę kontraktową w Polsce tworzy kilkadziesiąt przedsiębiorstw o różnej wielkości i skali działania. Firmy te tworzą w warunkach krajowych dość liczną i bardzo dynamiczną grupę, przez co zmiany na liście dostawców usług, jak też ich możliwości technologiczne podawane w tabelach w kolejnych naszych analizach są łatwe do zauważenia. Niemniej porównując listy uczestników do wcześniejszych raportów widzimy, że wiele z nazw się powtarza.

Biorąc pod uwagę, że w wymienionym zestawieniu prezentujemy blisko 60 firm, można szacować, że wszystkich usługodawców w Polsce jest około 80. Mimo wielu naszych wysiłków, podobnie jak we wcześniejszych edycjach, nie ma dużych firm kontraktowych, takich jak Lacroix Electronics, Jabil czy Kimball. Spośród nich mamy tylko dane od firmy Flextronics. Wymienione przedsiębiorstwa, mimo że pod względem skali produkcji dominują nad resztą rynku, działają w dużej izolacji od niego, realizując produkcję w ramach światowej struktury korporacyjnej i nie są zainteresowane ujawnianiem danych o sobie lub też lokalne zarządy nie mają na to zgody.

Spośród firm krajowych tradycyjnie brakuje Fideltronika z Suchej Beskidzkiej. W tym opracowaniu informacje na temat wielkości, profilu oraz stopnia zaangażowania poszczególnych przedsiębiorstw w montaż zostały podane w tabeli zbiorczej. Poprosiliśmy firmy o sprecyzowanie swojego profilu i pozycji na rynku po to, aby można było na podstawie zawartych w tabelach danych dokonać przynajmniej wstępnych selekcji potencjalnych partnerów.

Z tej przyczyny nie ma potrzeby opisywania i dzielenia firm na zbliżone pod względem możliwości, kategoryzowania ich i "szufladkowania", gdyż zadanie to zostało wykonane w czasie wypełniania ankiet. Analizy krajowego rynku usług montażu kontraktowego pojawiają się w "Elektroniku" już od 10 lat. Jest to na tyle długi okres, aby można było spróbować wykonać zestawienie obrazujące liderów rynku. Podstawą dla niego stały się parametry takie jak doświadczenie, posiadana technologia, wyposażenie w sprzęt technologiczny oraz zakres oferowanych usług.

Oczywiście wykres pokazany na rysunku 11 trzeba traktować jako przybliżenie i subiektywną ocenę redakcji, bo nie jest on ścisły. Ze zrozumiałych powodów zestawienie to dotyczy też tylko krajowych firm kontraktowych "w czystej postaci", gdyż oddzielenie dystrybucji podzespołów od montażu dla firm łączących obie te formy działania okazało się zbyt trudne.

Według przedstawionej oceny liderami rynku krajowego są firmy Assel i Fideltronik, które wyraźnie wybiły się ponad średnią, ale należy pamiętać, że obie pracują na zlecenie zachodnich kontrahentów (Philips i Humax) i słabo uczestniczą w tym, co dzieje się w kraju. Zestawienie pokazuje też, że Trójmiasto i okolice tworzą krajowe centrum usług kontraktowych, skupiając wielu liderów rynku.

Tabele z przeglądem ofert

Przegląd ofert umieszczony został w tabelach 1-2. Podane zostały tam informacje na temat potencjału firmy oraz skali jej działania, możliwości w zakresie montażu, informacje o posiadanym parku maszynowego, szacunkowej wydajności miesięcznej posiadanych automatów lub stanowisk montażu ręcznego oraz ich możliwości układania elementów.

Kolejne rubryki zawierają informacje o oferowanych usługach dodatkowych, kontroli jakości produkcji, badań wyrobów oraz tych wszystkich czynników, wokół których firmy kontraktowe starają się rozwijać. Dane zawarte w tabelach warto porównać z wcześniejszymi naszymi opracowaniami, jakie były publikowane w numerach 07/2001, 12/2004 i 1/2008 po to, aby zobaczyć skalę przemian, jakie zaszły w ciągu dekady na rynku.

Robert Magdziak

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym

przeprowadzonym przez redakcję wśród krajowych dostawców usług kontraktowego montażu elektroniki na zlecenie.